Představení fondu Fidelity Funds - Global Technology Fund A-ACC-CZK (hedged)

Údaje platné ke 28. únoru 2025.

- Investiční zaměření fondu

- Hlavní výhody

- Hlavní nevýhody

- Dostupné třídy: CZK a EUR

- Výkonnost, volatilita, likvidita

- Porovnání a rozdíly oproti benchmarku

- Geografické rozdělení

- Oborové rozdělení

- ESG

- Cílový trh

- Pro koho je fond vhodný?

Investiční zaměření fondu

Fidelity Funds - Global Technology Fund A-ACC-CZK (hedged) [ISIN LU2807456855] je akciový, sektorový fond, jehož cílem je zajistit růst kapitálu v dlouhodobém období. Minimálně 70 % (obvykle 75 %) majetku fondu je umístěno do akcií společností, které vyvíjí produkty zajišťující nebo těžící z technologických pokroků nebo zlepšení. Část majetku může fond investovat také do ziskových tržních nástrojů. Investuje globálně, včetně rozvíjejících se trhů. Podrobněji v části Geografické rozdělení.

Správce portfolia používá přístup zdola nahoru k investování na základě fundamentů a soustředí se na vyhledávání kvalitních společností s vyhlídkami udržitelného růstu, jejichž akcie jsou obchodovány za atraktivní cenu. Domnívá se, že porozumění technologickým trendům, inovacím a novým technologiím je klíčem k identifikaci dlouhodobých lídrů v odvětví. Upřednostňuje investiční příležitosti, které spadají do tří kategorií – růst, cyklické příležitosti a zvláštní situace. Růstové společnosti jsou ty, které se zaměřují na inovace, nebo nabízejí přelomové technologie a předpokládá se u nich vysoký růst. Cyklické příležitosti se nacházejí v dílčích odvětvích a obvykle se jedná o společnosti se silným postavením na trhu. Zvláštní situace jsou chybně oceněné podniky s potenciálem nápravy.

Hlavní výhody

- Expozice na rychle rostoucí sektor nových technologií.

- Širší zaměření fondu, obsahuje i společnosti z odlišných oborů.

- Další rozdělení rizika probíhá na úrovni států. USA tvoří sice nadpoloviční část, ale výrazně menší, než odpovídá srovnávacímu indexu nebo obvyklým úrovním srovnatelných fondů.

- Obvyklý počet titulů v majetku fondu je kolem 100, to je více než nejbližší konkurence (43 až 69).

- Vynikající průměrná roční výkonnost 18,1 %1 od 9.4.2014 (platí pro třídu v USD ISIN LU1046421795, která je v ČR registrovaná, ale není aktivně distribuovaná retailovým investorům, proto není k dispozici na iFund.cz; jedná se o institucionální třídu s nízkým ročním nákladem, pro retailového investora by byla průměrná roční výkonnost nižší asi o 0,5 % p.a.; není zohledněn vstupní poplatek nebo daň z kapitálového příjmu; zdroj: vlastní výpočet z historie NAV)

- Akumulační - nevyplácí dividendu - což je z pohledu daní nejvhodnější varianta pro privátní investory, daňové rezidenty České republiky.

- Nižší citlivost na změny tržní kapitalizace obřích společností Apple, NVIDIA, Microsoft, Amazon, Alphabet, Meta, Broadcom a Tesla.

- Menší volatilita než srovnávací index (platí pro třídu v USD ISIN LU1046421795).

- Obecně tvoří značnou část majetku fondu společnosti, které jsou považovány za velké nebo střední, ale ne obří. Obchodní model společností je často na pomezí růstových a hodnotových akcií, spíše než jen růstových.

- Investičními tématy jsou zejména internet, digitalizace a konektivita (5G), spíše než umělá inteligence (AI tvoří jen 5% fondu).

- Jasný důraz na monetizaci technologie. A to by mělo investory zajímat především.

- Za 3 a 5 let byly největší poklesy -22,3 % a -26,3 % (platí pro třídu v USD ISIN LU1046421795), což znamenalo lepší výsledek než 99 % srovnatelných fondů v USD.

- Menší poklesy znamenaly také dřívější návrat k ceně před poklesem.

- I další ukazatele od 31.3.22013, kdy se stal manažerem fondu nastoupil Hyun Ho Sohn, jako je průměrný roční výnos 19,6 %, maximální pokles -26,3 %, roční volatilita 17,2 %, roční Alfa 2,88 %, roční Informační poměr 0,11 a roční Sharpeho poměr 1,2 potvrzují mimořádnou kvalitu (platí pro třídu v USD ISIN LU1046421795; zdroj: Fidelity).

- Morningstar rating ***** od 28.2.2025 (maximum je 5 *).

- Překrytí stejných akcií u srovnatelných fondů dosahuje jen 20 až 29 %. Z toho plyne, že i investoři v jiných fondech, zaměřených na technologie, mohou investicí do Fidelity Funds - Global Technology Fund A-ACC-CZK (hedged) dosáhnout dalšího rozdělení rizika vlastního portfolia a stabilizace výnosu v čase.

- Vynikající poměr výnosu a rizika za období 5 let v porovnání s podobnými fondy v USD (platí pro třídu v USD ISIN LU1046421795).

- Celkové roční náklady na správu fondu jsou 1,89 % (odhad).

Hlavní nevýhody

- Nadvážení Číny. Ne každý to bude považovat za nevýhodu. Z geopolitického hlediska i regulatorních zásahů do akciového trhu představuje Čína riziko.

- Těžko dostupná USD třída pro retailového investora.

Dostupné třídy: CZK a EUR

Pro českého investora jsou dostupné dvě měnové třídy: CZK a EUR. To je zvláštní, když firmy z USA tvoří 57,1% majetku fondu. Očekávali bychom spíše kombinaci měnových tříd CZK (protože tuzemští investoři často preferují investice v České koruně) a USD (tvoří nadpoloviční podíl majetku fondu). Třídu v EUR vnímáme jako určenou pro evropský/EU trh a investory, kteří chtějí investovat v EUR nebo EUR vnímají jako svou základní měnu.

Není jedno, v jaké měně investuji? Krátká odpověď: není. Proč a jak uvažujeme nad měnovými třídami? Představme si českého investora, který má na účtu koruny a chce je investovat do korunového fondu. Jeho cílem je vyhnout se konverzím mezi měnami. To je jednoduché, vybere si fond, který je denominován v CZK. Je tu ale ještě jedna měnová vrstva. Ta vzniká mezi měnovou třídou fondu - měnou, ve které je třída denominována (například CZK) - a měnami, ve kterých drží fond svůj majetek. Pokud CZK třída fondu vlastní například akcie firmy Apple v USD, je část majetku fondu umístěná v USD. Je vidět, že v rámci korunové měnové třídy fondu představuje USD majetek měnové riziko. Vznikají dvě možnosti, jak se situací naložit přímo v měnové třídě fondu:

- A) měnová třída nezajišťuje nebo neřídí měnové riziko.

- B) měnová třída zajišťuje nebo řídí měnové riziko.

V případě A může být vývoj různých měnových tříd (CZK, EUR, USD…) fondu odlišný, přičemž rozdíl je způsoben vývojem měnového páru. Například když v daném období posílí CZK vůči EUR o 3 %, můžeme zjistit, že EUR třída měla výnos třeba 5 % a CZK třída 2 %. Existuje skupina fondů, které měnové riziko zásadně neřídí ani nezajišťují.

V případě B bude rozdíl mezi měnovými třídami ovlivněn náklady na zajištění nebo řízení měnového rizika. Náklad na zajištění do značné míry závisí na rozdílu úrokových sazeb měn v měnovém páru. Jestliže je úroková sazba v EUR 2,5 % p.a. a v CZK 3,5 % p.a., měnové zajištění zaprvé výrazně omezí vliv měnového páru na vývoj korunové třídy fondu a zadruhé ještě vygeneruje dodatečný výnos asi 1 % p.a. Situace se vlivem změn v úrokových sazbách v různých měnách mění a může být klidně opačná. Jsou fondy, které měnové riziko řídí/zajišťují neustále nebo tehdy, když to podle správce fondu dává smysl nebo je výhodné.

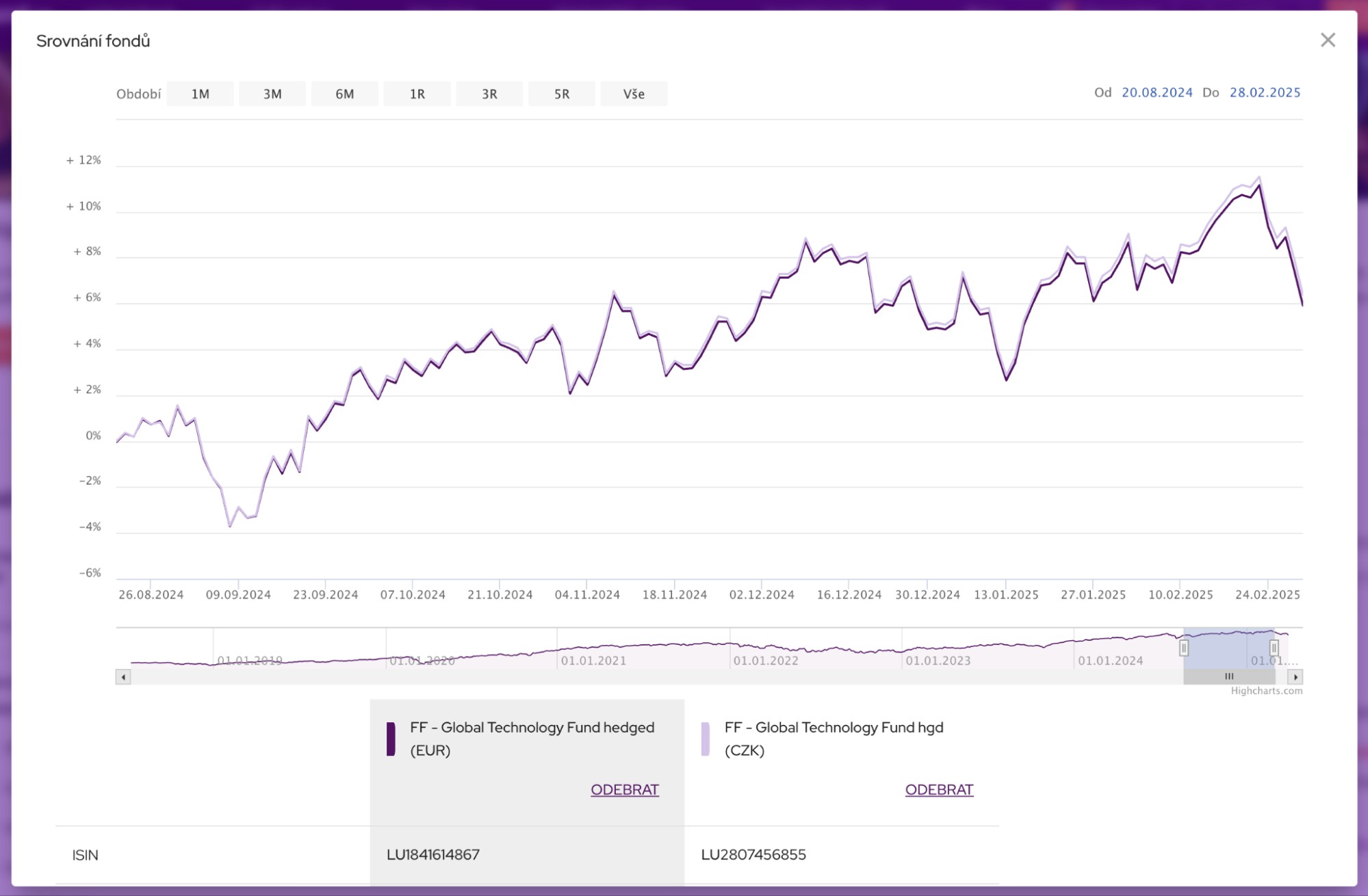

Fidelity Funds - Global Technology Fund A-ACC-CZK (hedged) je měnově zajištěn do České koruny. Míru rozdílného vývoje měnové třídy CZK a EUR dobře ilustruje graf při porovnání obou měnových tříd za období, kdy obě existují.

Zobrazte si aktuální graf porovnání třídy CZK a EUR: klikněte na odkazy, na kartě fondu na tlačítko Porovnat a pak v menu na Porovnání. Nezapomeňte změnit období nad grafem, aby zobrazovalo dobu, kdy existují obě měnové třídy (od 20.8.2024).

Pokud připustíme, že v období od července 2018 byly úrokové sazby v CZK na stejné nebo vyšší úrovni, než v EUR, překonáme omezení dané krátkou dobou existence CZK třídy. Zjednodušeně se můžeme dívat na EUR třídu a získat lepší představu o pravděpodobném vývoji CZK třídy, pokud by existovala stejně dlouho.

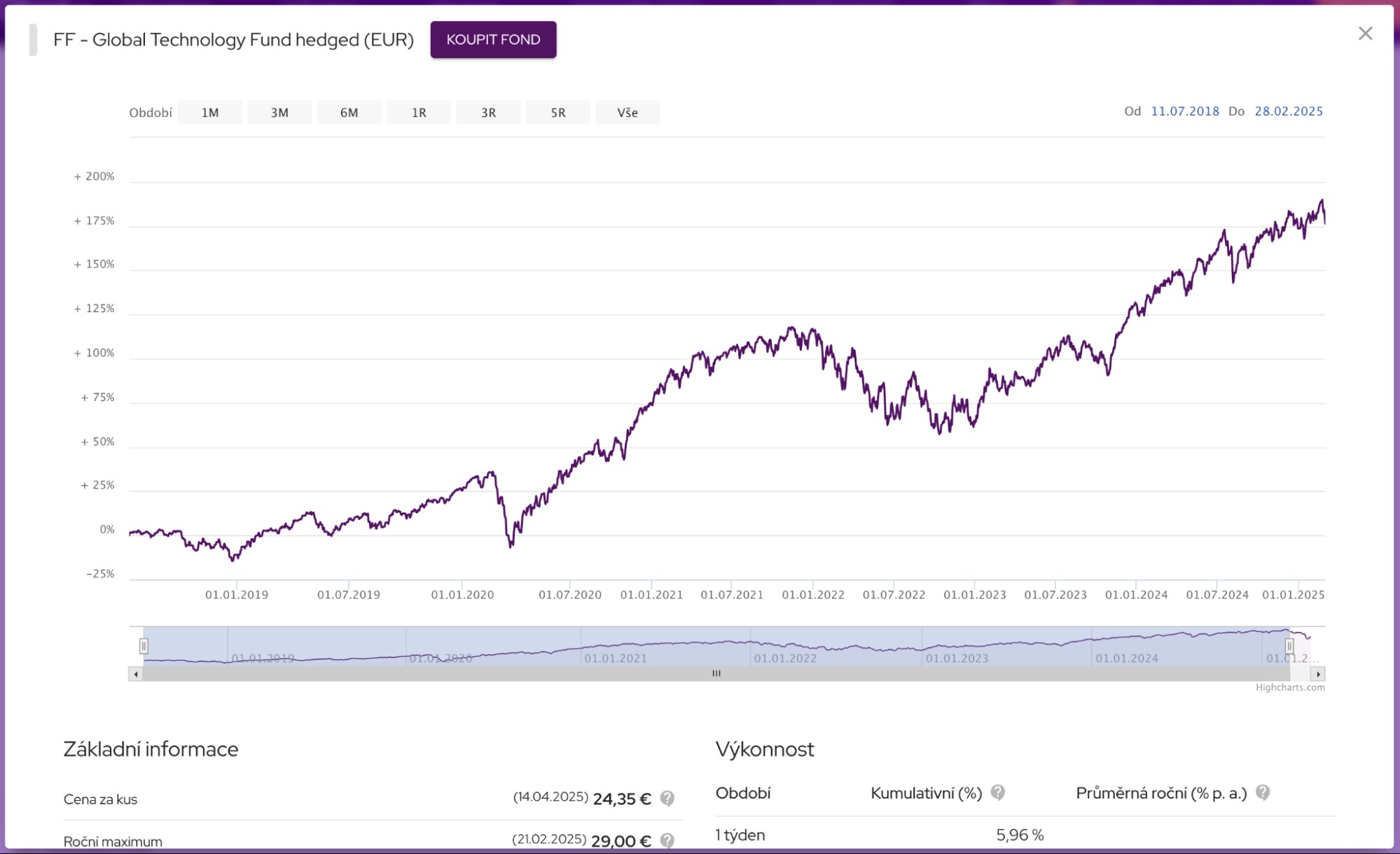

Výkonnost, volatilita, likvidita

CZK třída má historii jen od 20.8.2024. Do 28.2.2025, tedy mírně přes 6 měsíců, se zhodnotila o 6,37 %.

EUR třída měla v kalendářních letech následující výkonnost2:

| 2019 | 2020 | 2021 | 2022 | 2023 | 2024 |

| 40,7 % | 39,4 % | 23,2 % | -24,2 % | 41,4 % | 18,7 % |

Průměrná roční výkonnost EUR třídy od 11.7.2018 do 28.2.2025 byla 16,5 % p.a. Za stejnou dobu dosáhl porovnávací benchmark 16,9 % p.a. Fond dosáhl výnosu velmi blízko svého benchmarku. To je skvělý výsledek.

EUR třída měla anualizovanou volatilitu 17,87 %. Měřítko, jak se variabilní výnosy fondu pohybovaly kolem svého historického průměru (známého také jako „směrodatná odchylka“).

CZK i EUR třída se obchodují každý pracovní den mimo státní svátky a mimo státní svátky v Lucembursku, protože zde je fond registrován v rámci EU.

Otevřený podílový fond, jako je Fidelity Funds - Global Technology Fund A-ACC-CZK (hedged) má ze zákona povinnost odkoupit zpět podílové listy nejpozději do 14 dní od podání pokynu ke zpětnému odkupu (prodeji) investorem. Ve skutečnosti ale probíhají odkupy rychleji, během 3 pracovních dní. Likvidita je vysoká. Při započtení různých zpoždění, například když investor podá pokyn po uzavření obchodního dne, je dobré počítat přibližně s týdnem, než přijdou peníze na účet. A nezapomenout na státní svátky v Lucembursku, kde je fond registrován!

Porovnání a rozdíly oproti benchmarku

Srovnávacím benchmarkem CZK třídy je MSCI ACWI Information Technology Index (Net) hedged to CZK. Deset největších pozic ke 28.2.2025 bylo:

| Země | Podíl v indexu | |

|---|---|---|

| APPLE | USA | 18,86 % |

| NVIDIA | USA | 15,72 % |

| MICROSOFT | USA | 14,38 % |

| BROADCOM | USA | 4,54 % |

| TAIWAN SEMICONDUCTOR | Tchaj-wan | 4,00 % |

| SAP | SRN | 1,48 % |

| SALESFORCE | USA | 1,46 % |

| ASML | Nizozemsko | 1,45 % |

| ORACLE | USA | 1,42 % |

| CISCO | USA | 1,31 % |

| Celkem | 64,61 % |

Naproti tomu ve fondu Fidelity Funds - Global Technology Fund A-ACC-CZK (hedged) bylo těchto deset největších pozic:

| Sektor | Země | Podíl ve fondu | Rozdíl proti indexu | |

|---|---|---|---|---|

| TAIWAN SEMICONDUCTOR | Information Technology | Taiwan | 6,7 % | +2,7 % |

| MICROSOFT | Information Technology | USA | 5,8 % | -8,6 % |

| APPLE | Information Technology | USA | 4,4 % | -14,4 % |

| AMAZON.COM | Consumer Sector | USA | 3,3 % | +3,3 % |

| ERICSSON | Information Technology | Sweden | 3,3 % | +3,2 % |

| ALPHABET | Communication Services | USA | 2,9 % | +2,9 % |

| TEXAS INSTRUMENTS | Information Technology | USA | 2,9 % | +2,0 % |

| SAMSUNG ELECTRONICS | Information Technology | South Korea | 2,3 % | +1,3 % |

| LAM RESEARCH | Information Technology | USA | 2,2 % | +1,7 % |

| WORKDAY | Information Technology | USA | 2,2 % | +1,9 % |

| Total | 36,2 % |

Je zřejmé, že obří společnosti mají ve fondu menší zastoupení než v indexu. Deset největších pozic tvoří jen 36,2 % fondu, ale 64,6 % indexu. Správce fondu aktivně omezuje vliv obřích společností na výsledek fondu a místo nich pořizuje do majetku fondu ne tak velké společnosti, ale (podle něj) atraktivně oceněné s perspektivou udržitelného růstu.

Celkový počet pozic ve fondu je 100. Je dostatečný pro podstatné rozložení rizika.

Fond například nevlastní NVIDIA. Manažer fondu má dlouhodobě za to, že je příliš drahá a nadhodnocená. Další společnosti z mega sedmičky jsou podhodnoceny. Fond je méně volatilní, než lze od takto zaměřeného fondu čekat. Poklesy jsou nižší než u indexu.

Svědčí mu, že je široce rozkročen přes hardware hlavně do software.

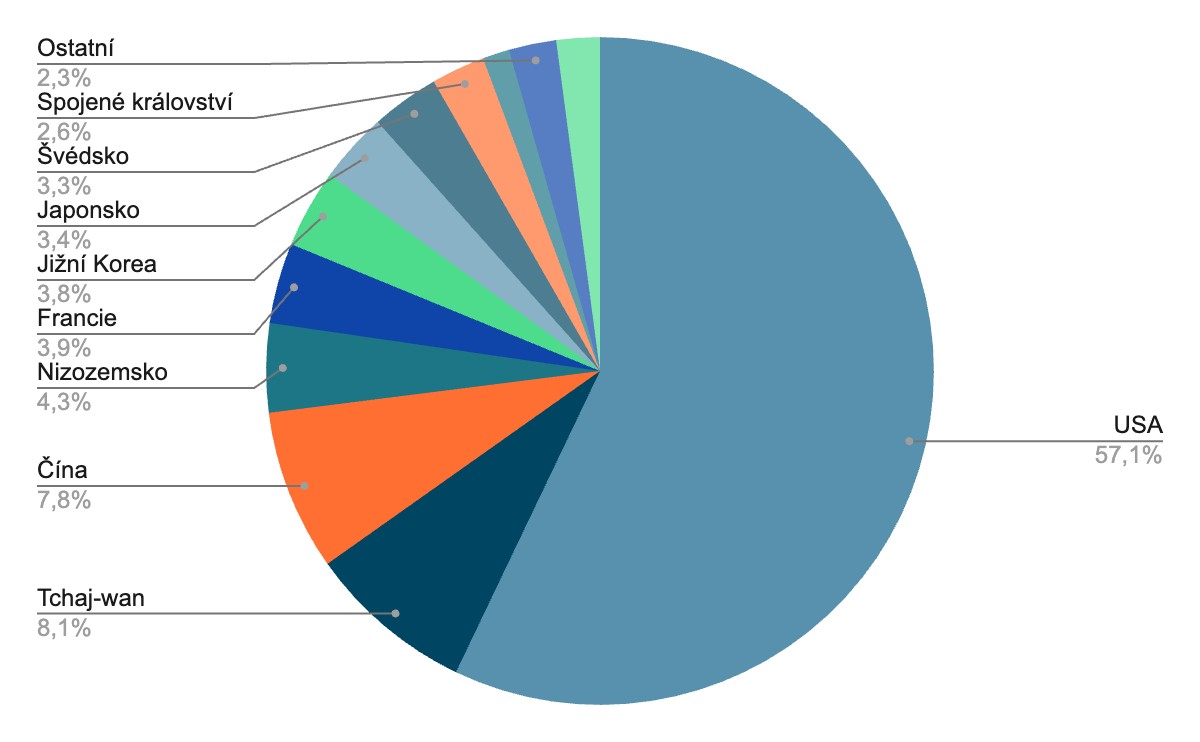

Geografické rozdělení

Fond je zaměřený globálně, ale nadpoloviční většina majetku je v USA. Přesto tvoří USA značně menší část, než v indexu. Napoak se objevují země, které jsou v indexu zastoupeny mnohem méně nebo vůbec.

Čína je nejvíce nadvážena. Důvodem je její pozice technologického lídra.

| Země | Podíl na fondu | Rozdíl proti indexu |

|---|---|---|

| USA | 57,1 % | -24,3 % |

| Tchaj-wan | 8,1 % | +2,0 % |

| Čína | 7,8 % | +6,8 % |

| Nizozemsko | 4,3 % | +2,4 % |

| Francie | 3,9 % | +3,5 % |

| Jižní Korea | 3,8 % | +2,3 % |

| Japonsko | 3,4 % | +0,8 % |

| Švédsko | 3,3 % | +3,0 % |

| Spojené království | 2,6 % | +2,5 % |

| Španělsko | 1,3 % | +1,3 % |

| Ostatní | 2,3 % | -2,4 % |

| Hotovost | 2,1 % | +2,1 % |

| Celkem | 100,0 % |

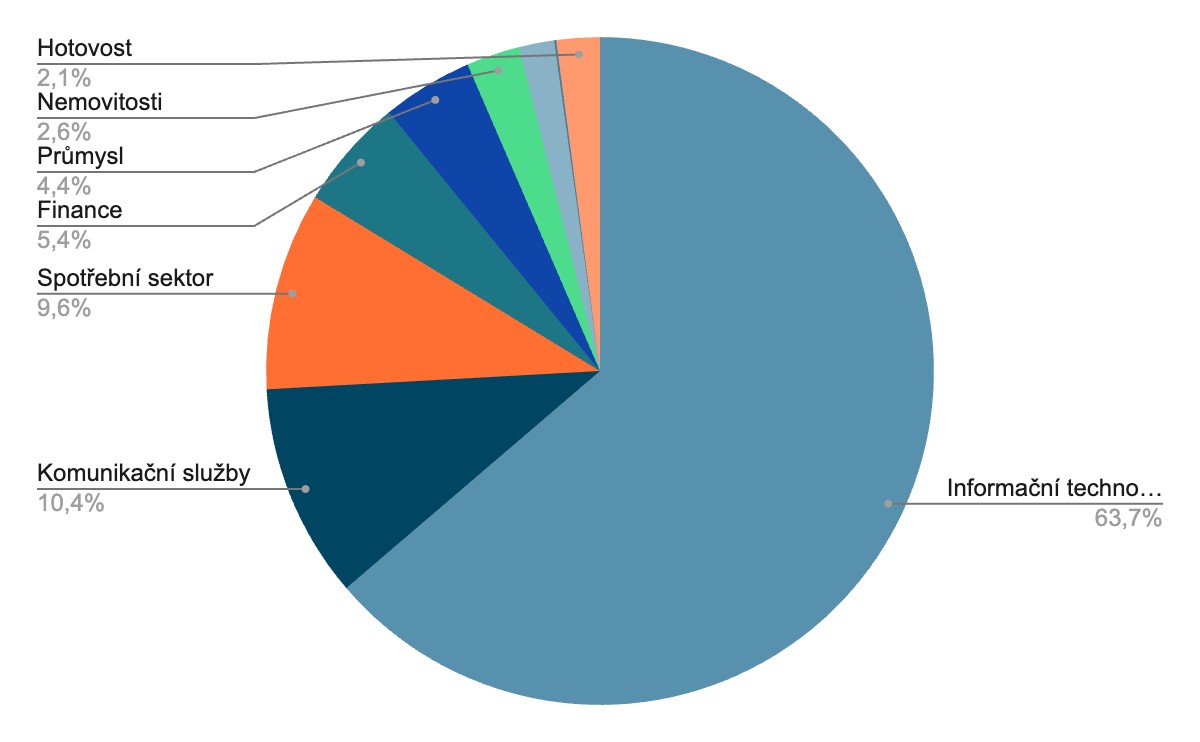

Oborové rozdělení

Nejedná se fond pasivně sledující index. Oborové složení je pestřejší. Příkladem ze sektoru financí jsou fintechové společnosti. Ve srovnávacím indexu jsou přirozeně pouze společnosti ze sektoru informačních technologií.

| Sektor | Podíl ve fondu | Rozdíl proti indexu |

|---|---|---|

| Informační technologie | 63,8 % | -36,2 % |

| Komunikační služby | 10,4 % | +10,4 % |

| Spotřební sektor | 9,6 % | +9,6 % |

| Finance | 5,4 % | +5,4 % |

| Průmysl | 4,4 % | +4,4 % |

| Nemovitosti | 2,6 % | +2,6 % |

| Energie | 1,7 % | +1,7 % |

| Spotřební zboží | 0,1 % | +0,1 % |

| Hotovost | 2,1 % | +2,1 % |

| Celkem | 100,0 % |

ESG

Fond je klasifikován jako SFDR 8. Podporuje charakteristiky v oblasti životního prostředí nebo sociální odpovědnosti, ale nemá udržitelný investiční cíl.

Cílový trh

| Kategorie zákazníka | Neprofesionální, Profesionální, Způsobilá protistrana |

| Znalosti a zkušenosti | Základní, Informovaný, Pokročilý |

| Investiční horizont | Min. 5 let |

| Investiční cíl | Růst |

| Schopnost nést ztráty | Ano |

| Míra rizika | 4/7 - Střední riziko |

| Preference udržitelnosti (SFDR) | Udržitelné investice: 0 % |

| Preference udržitelnosti (EU taxonomie) | Environmentálně udržitelné investice: 0 % |

| Zohlednění nepříznivých dopadů (PAI) | Není |

Doplňující informace při poklesu trhů březen 2025

Článek byl připravován v průběhu března 2025. Případná výtka, že ke konci února byl blízko vrcholu je oprávněná, ale jde o náhodu. Fond má obvykle menší pokles než index, relativně tedy získává i při negativním vývoji trhu. Článek nezohledňuje vývoj fondu a akciových trhů v dubnu 2025, ovlivněný ohlášenými importními cly v USA, následným chaosem a protichůdnými prohlášeními ze strany administrativy.

Pro koho je fond vhodný?

Fidelity Funds - Global Technology Fund A-ACC-CZK (hedged) je vhodný pro dlouhodobého investora, který hledá vysoký výnos a je ochoten přijmout odpovídající riziko. Uvítá řízení měnového rizika a nevadí mu expozice na Čínu. Nemá preference v oblasti ESG.

Prohlédněte si Fidelity Funds - Global Technology Fund A-ACC-CZK (hedged).

1 Použité údaje se týkají minulosti, výkonnost v minulosti není spolehlivým ukazatelem budoucích výnosů.

2 Použité údaje se týkají minulosti, výkonnost v minulosti není spolehlivým ukazatelem budoucích výnosů.

Zveřejněno 21.4.2025

Upozorňujeme Vás, že popisovaný fond se může nacházet mimo váš cílový trh. Před případným investováním do fondu je třeba vyplnit investiční dotazník, seznámit se s výsledkem vyhodnocení investičního dotazníku, včetně stanovení vašeho cílového trhu. Investujte vždy jen do fondů odpovídajících vašemu investičnímu profilu, rizikům, kterým dostatečně rozumíte, a u kterých jste si vědomi souvisejících nákladů (poplatky, provize, daně).

S investicí do investičních nástrojů je vždy spojeno riziko kolísání hodnoty, výkonnost investičního nástroje dosažená v minulosti není spolehlivým ukazatelem budoucích výnosů a návratnost původně investovaných prostředků není zaručena. Podrobněji informace o rizicích a nákladech souvisejících sinvesticí jsou popsány v předsmluvní dokumentaci, kterou investor obdrží od v dostatečném předstihu před realizací investice.